- ココスタ|6倍速で身につく負けないトレード

- Posts

- ビットコインの保管に貸金庫を使う方法は?&SP500で見る中銀ハンターの威力

ビットコインの保管に貸金庫を使う方法は?&SP500で見る中銀ハンターの威力

偶然か必然か? サトシの予言と日本最大手銀行の窃盗事件が重なった日

こんにちは!ビットコインをはじめとする暗号通貨を保有している方の中で、貸金庫を使った自前カストディを実行されている方もいらっしゃるのではないでしょうか?

当記事では、三菱 UFJ 銀行の元行員による貸金庫内の資産窃盗を振り返りつつ、貸金庫を含めた暗号通貨の保管方法を、今一度振り返ってみたいと思います。

偶然か必然か? サトシの予言と日本最大手銀行の窃盗事件が重なった日

2024年10月31日。この日はサトシ・ナカモトが「中央集権の信頼に依存しない電子取引システム;ビットコイン」を世界にホワイトペーパーとして提案してから、ちょうど16年目の記念日でした。

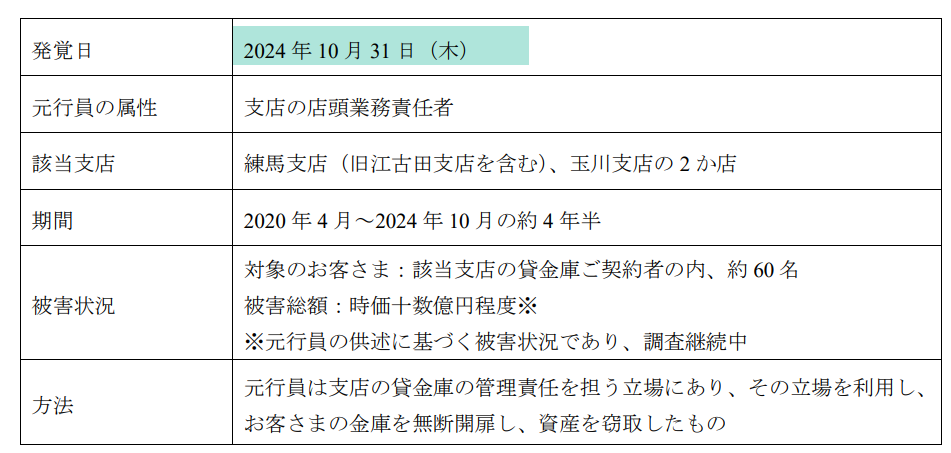

皮肉にも、まさにこの同じ日に、国内銀行で最大手の三菱UFJ銀行で、元行員による貸金庫からの資産窃盗という信頼を裏切る事件が発覚します。

↑株式会社三菱 UFJ 銀行にて発表された事件概要https://www.bk.mufg.jp/news/admin/news1122.pdf

中央集権的な金融機関への「信頼」を必要としない新しい金融システムが生まれた日と、まさにその「信頼」が揺らぐ事件が、16年の時を超えて同じ日に起きたという歴史の不思議な巡り合わせ。

この偶然は、私たちに何を語りかけているのでしょうか。

またビットコインを始めとする暗号資産の保管に銀行の貸金庫を使っている場合、どのような対策を講じればよいのでしょう?

当記事で少し深掘りをしてみたいと思います。

なぜ銀行は内部犯罪に弱いのか – PwC調査が明かす「換金コスト」という落とし穴

まず金融機関による不正行為が、どの程度の頻度で起きているのかを確認をしておきましょう。

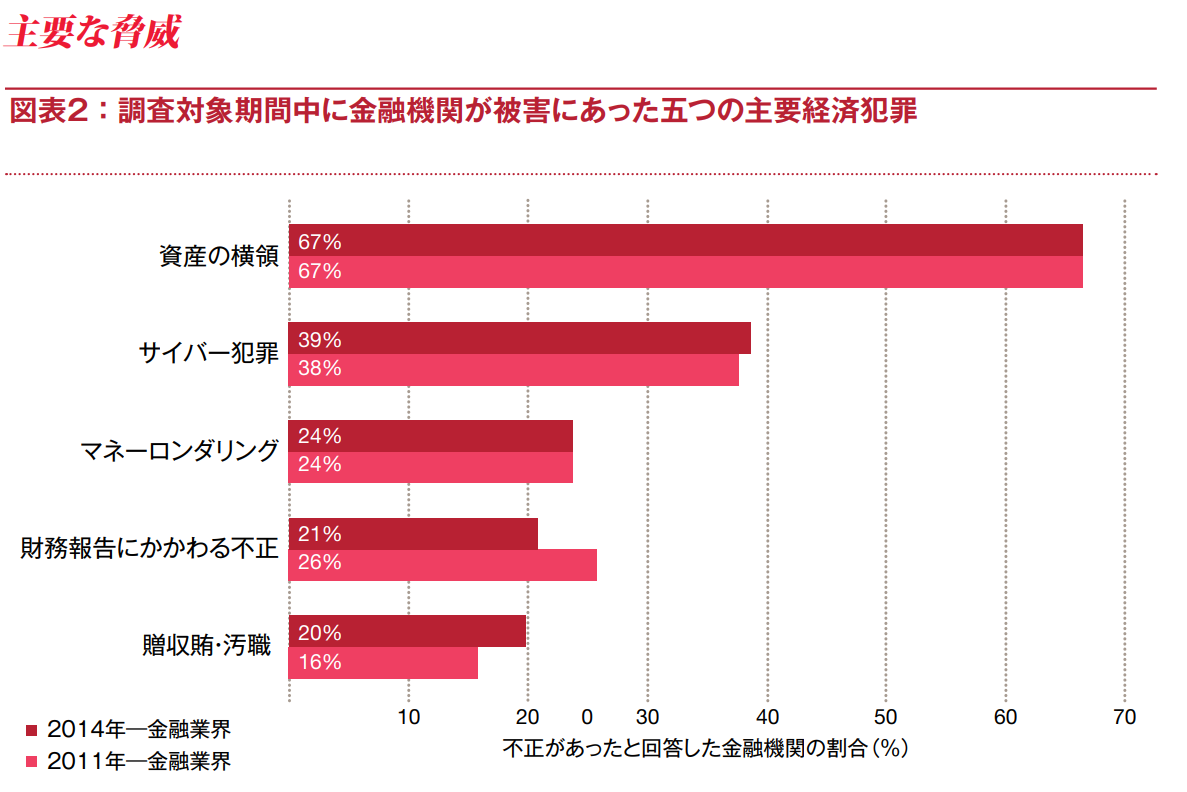

PwCは2014年に経済犯罪実態調査を実施し、95カ国以上から5,128の回答を得ています。このなかで金融業界は被害にあった比率が45%となり、ほかの分野よりも高くなっていることが特徴的です。

被害の内訳をみると、金融業界で最も多い経済犯罪は、「資産の横領」であることがわかります(注:あくまで調査対象の全体像なので、日本の金融機関・・・というわけではありません!)

↑ 金融業界で最も多い経済犯罪は、「資産の横領」で67%を占める(PwC)

では、金融業界における「資産の横領」が頻発するのでしょうか?この理由として、レポートでは以下が挙げられています:

金融機関が現金を取り扱う機関であること

不正行為者にとって資産横領は換金コストの低い犯罪であること

ここでいう「換金コストの低い犯罪」とは、盗んだものを現金化(換金)する手間やリスクが少ない犯罪という意味です。

金融機関は現金そのものを扱う業務が中心ですから、その「現金」を摂取してしまえば、もはや換金する必要がないわけですね。

これが窃盗対象が証券や商品・クレジットカード情報などだと、転売したり現金化の過程で追跡されるリスクがあります。

このため、金融機関での資産横領(特に現金)は犯罪者にとって「効率的」な犯罪として狙われやすいんですね。

またその他の特徴として、内部者(行員等)による犯行が多いこと、比較的若い社員から中間管理職による不正が多いことなどが挙げられています。

過去にも日本では、2007年に三井住友銀行の横浜駅前支店で、行員が約4億円を横領した事件もありました。こちらは貸金庫ではなく、預かり証を不正利用して着服したようですね。

これらから分かることとしては、以下のようなポイントです。

現金を扱う組織は内部犯罪のモチベーションが高くなりがち

なぜなら現金は換金する必要がなく換金コストが低いから

私たちは大手の金融機関であれば安心と思いがちです。

ですが実態としては、大手になるほど取り扱う金額が大きくなります。目の前を換金コストが低い現金が流れているため、働いている人は常に横領のモチベーションと戦わざるを得ない状況にいると、考えた方が良いのかもしれません。

サトシはビットコインを作るにあたり、誰も信用せずとも機能が回り続ける設計を行いました。

筆者にとっては、記念すべきビットコインの創立日に、このような犯罪が起きたことに、何か象徴的な意味を感じざるを得ませんでした。

ビットコインの保管に貸金庫を使っている場合のベストプラクティス

ではここからは、ビットコインを貸金庫に預けている人が、どのような対策を講じていけば良いのか、そのベストプラクティスを考えていきましょう…

以上はビットコイン研究所さんへの寄稿記事から前半を無料公開してお届けしました。

貸金庫で陥りやすい落とし穴と対策[保管実践編]

~二要素認証で実現する新時代のセキュリティ~

さてここまでは、三菱UFJ銀行の事件から見えてきた「換金コストの低さ」という内部犯罪の本質と、金融機関が抱える構造的な課題について見てきました。

では実際に、ビットコインを貸金庫で保管している方は、どのような対策を講じれば良いのでしょうか?

後半では:

プライベートキー保管の致命的な落とし穴と対処法

ハードウェアウォレットとパスフレーズを組み合わせた「二重の守り」の実践的な方法

バックアップの正しい準備と保管のステップ

家族や相続も考慮に入れた長期的な資産防衛戦略

など、具体的な実践方法をステップバイステップで解説していきます。

「安全」と「利便性」、この相反する要素をどうバランスを取るべきか?その答えは後半で。続編をお届けしております。

1日コーヒー1杯分でレポート・ツール・毎朝届くコメンタリーが読み放題。今すぐ稼ぎを現実に引き寄せましょう!

【実践例】S&P500で見る中銀ハンターの威力

画像のS&P500チャートをご覧ください。2024年4-11月にかけて、中銀ハンターは複数の重要な買いシグナルを的確に検出しています。

実践例:S&P500で見る中銀ハンターの威力

※ 中速・買いラベルのみ表示しています

特に注目すべきは以下の3つのポイントです:

5,082ドル付近(4月)での買いシグナル → その後約300ドルの上昇

5,186ドル付近(8月)での買いシグナル → その後約400ドルの上昇

5,408ドル付近(9月)での買いシグナル → その後約600ドルの上昇

これらのシグナルは、米ドルの流動性が市場に十分供給され、株価の上昇が期待できるタイミングを示しています。実際、各シグナル後の値動きを見ると、的確な買い場を捉えていることがわかります。

なぜ中銀ハンターが必要なのか?

1. 客観的な判断材料:チャートの形や価格だけでなく、実際のドル流動性という"市場の実態"に基づいて判断できます。

2. 感情に左右されない:シグナルは米ドルの流動性という客観的なデータに基づいているため、感情的なトレードを防ぎます。

3. 効率的な時間活用:24時間チャートを監視する必要がありません。シグナルが出たときだけチェックすれば良いのです。

期間限定特典付き!

現在、選ばれた20名様限定で50,000円の割引キャンペーンを実施中。さらに14日間の返金保証も付いているので、リスクなく試すことができます。

これだけの機能と実績を持つツールを、この価格で手に入れられる機会は限られています。

今すぐ始めるべき3つの理由:

✓ 50,000円の割引適用は限定20名様まで

✓ 14日間の返金保証付きでリスクフリー

✓ 将来の価格改定前に永久ライセンスを確保

「最高のチャンスは、それを見逃した後になって初めて気づくものです。今、あなたの目の前にあるこのチャンスをお見逃しなく」

🔍💰ゴールドで900万円&ドルインデックスの秘密兵器化【中銀ハンター徹底解剖】

ドル相場を読み解く秘密兵器として注目を集める中銀ハンター。このパワフルなツールは、ドル相場の裏側にある中央銀行の動きを可視化し、相場の転換点を鋭く捉えると評判です。

しかし、その真の実力はどこまで及ぶのでしょうか?ドルインデックス、ゴールドへの適用可能性について、徹底的に検証してみました。

1. ゴールド:一目瞭然の威力

↑ ゴールドに中銀ハンターを配置した事例(日足)

いまのゴールドは米金利の低下折り込みを受けて買い場主導となっています。わかりやすくするために、買い場のみを日足で提示してみました。

最後に現れている1821ドルから現在の2400ドル+までの値差は600ドル以上に及びます。仮にゴールド先物を1枚ロングしていれば6万ドル、ドル円が150円としても、円換算で900万円を超える利益ですね。

このゴールドチャートでは、中銀ハンターが示すシグナルが、一定程度、相場の転換点を捉えています。価格が大きく動き出す直前に現れるこのシグナルは、まさにトレーダーのためのツールと言えるでしょう。

↑ ゴールドに中銀ハンターを配置した事例(4時間足)

ここで注目したいのは、ファンダメンタルズの影響が比較的小さい4時間足での中銀ハンターの性能です。このツールの真の魅力は、米ドルが薄まる方向、つまり絶好の買い場を特定する能力にあります(こちらの無料講義で確認できます)。

中銀ハンターは売り場の特定にも一定の効果を発揮します。

もちろん上昇トレンドのゴールドを裸ショートで迎え撃つリスクを犯す必要は一切ありません。

想像してみてください。中銀ハンターの4時間足で「売り」シグナルが出ているところでロング・エントリーを避けるだけで、あなたの資産がどれほど守られるか。

シグナルを100%信じる必要はありません。単に「不利な場所でエントリーしない」という使い方だけでも、あなたのトレーディング・レコードが向上する可能性は、大きく高まるのではないでしょうか。

2. ドルインデックス:他の通貨ペアへの波及効果を予測できる

ドルインデックスは、主要6通貨に対する米ドルの強さを示す指標です。100を基準とし、数値が上がればドル高、下がればドル安を意味します。

この指標を通じて、主要な通貨ペア(ドル円・ユーロ)などの取引の手がかりにする凄腕トレーダーも、自分の周りには結構います。

さて、中銀ハンターをドルインデックスで使うには、ひと工夫だけ必要です。

単純に結論だけ言うと、、、ドルインデックスを中銀ハンターで使うには、上下をひっくり返せばよいのです。

TradingViewなら、以下の銘柄を入力します。

0-DXY

これだけです。では検知してみましょう。

↑ ドルインデックスの反転銘柄に中銀ハンターを配置した事例(日足)

実際にドルインデックスを取引するときは、買シグナルを「売り」として、売りシグナルを「買い」として使えばよいのです。

ドルインデックスがわかれば、ドル円も・ユーロドルも・英ポンドにも活用が可能です。

これを活用すれば、市場を新たな視点で見ることができ、より賢明で収益性の高い決断を下せるようになるはずです。トレードの世界で、一歩先を行く準備はできていますか?

3. ビットコイン:究極の買い場を見つけましょう

最後は暗号通貨の代表選手であるビットコインです。まずは上昇局面にある2023年以降の様子を確認してみましょう。

正確に買い場を捉えている中銀ハンター(ビットコイン日足)

ラベルの色はシグナルの感度を表しています。青→緑→黄色の順で「ゆっくり」となっていきます。

では次に利確水準を見つけてみましょう。少し小さい12時間足まで下がっていって、売りラベルのみ表示してみます。

利確水準を表示してくれる中銀ハンター(ビットコイン12時間足)

こうしてみると、利確の水準もキッチリと表してくれていますね。

もちろん、ここで裸ショートを入れる必要はないでしょう。

想像をしてみてください。ビットコインが激しく上昇をしているとき、飛び乗って買いたくなる時もあるでしょう。

その時、仮に中銀ハンターの売りシグナルを見て買い取引を実行しなければ、高値掴みを避けることができます。

資産曲線の上昇を邪魔するのは、実は「高値掴み」や「底値売り」の無駄な取引です。

中銀ハンターで無駄な取引を排除できる。これもあなたが手に入れる新しい力なのです!

まとめ:中銀ハンターで相場の見えないポイントを把握する

今回の検証で明らかになったように、中銀ハンターは相場の本質を捉える強力なツールです。

ゴールド市場での実績:最大900万円の利益可能性

ドルインデックスへの応用:主要通貨ペアの動きを先読み

ビットコイン市場での驚き:高値掴み・底値売りから今日でグッバイ!

中銀ハンターは、経験豊富なトレーダーにも、これから為替市場に挑戦する方にも、新たな視点と機会をもたらします。あなたのトレードに革命を起こす準備はできていますか?

🎉 特別オファー:今だけ定価から5万円引き! 🎉

この機会を逃さず、あなたのトレード戦略に中銀ハンターを加えてみませんか?詳細と購入はこちらから👇

最後までお読みいただき、ありがとうございました🌟

ココスタ 佐々木徹